Solana新提案大幅削减年增发至80%,社群担忧引发死亡螺旋风险

Solana 治理论坛近期发起了一项名为 SIMD-0228 的提案,通过动态调整通膨率,将 SOL 的年增发量削减 80%,并引导资金从质押转向 DeFi。然而,这一看似 「智慧发行」 的蓝图,却在社群激起了关于 「通膨螺旋」 与利益博弈的激烈争议…

(前情提要:Solana失守140美元从历史高点腰斩!1120万枚SOL于3/1解锁,会进一步崩跌吗?)

近期,Solana 治理论坛发起了一项名为 SIMD-0228 的提案,通过动态调整通膨率,将 SOL 的年增发量削减 80%,并引导资金从质押转向 DeFi。

然而,这一看似 「智慧发行」 的蓝图,却在社群激起了关于 「通膨螺旋」 与利益博弈的激烈争议 —— 当质押率跌破临界点时,更高的通膨可能反噬市场信心。而验证者的收入结构、生态参与者的利益分配,更成为这场代币经济实验的隐形炸药。

新提案或降低 80% 通膨,当年减少 2,200 万 SOL 发行

Solana 的代币 SOL 发行机制一直采取的是固定时间表机制,即随著时间推移通膨率从 8% 以每年 15% 的递减幅度下降,直至达到 1.5% 的目标,当前的通膨率为 4.694%。这一通膨率机制下,今年的增发的代币数量约为 2,793 万枚代币,质押率约为 64%。

相比之下,以太坊的通膨率目前约为 0%,质押率约 30%。SOL 代币的通膨模型显然更不利于代币保值,而过高的通膨率也让大量的代币选择投入质押当中,以获得更高收益率。因此不利于 DeFi 生态的发展。

提案认为,目前 Solana 网路当中,MEV 收入已经成为验证者们的主要收入来源,降低质押收益率并不会产生太大的收益影响。「简单来说,它是愚蠢的发行。鉴于 Solana 蓬勃的经济活动,发展网路的货币政策以实现智慧发行是有意义的。」

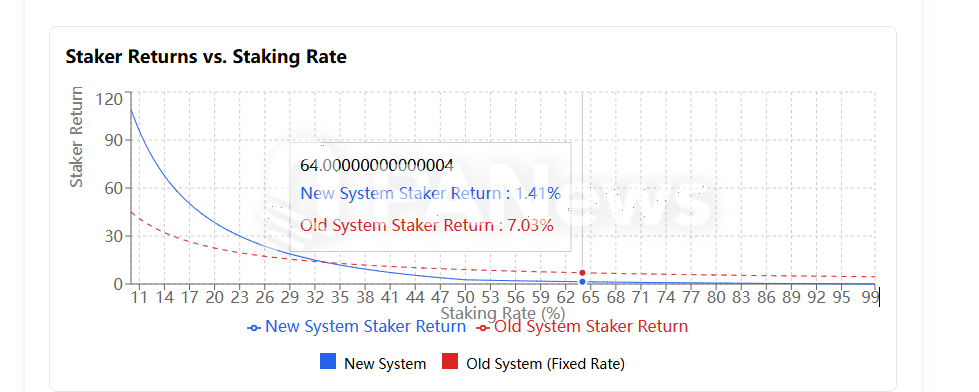

在提案中,提出一条分界线,最早假设为 50%,即当质押率超过 50% 时,通膨率下降,减少网路的质押收益。当质押率低于 50% 时,则提高通膨率,扩大奖励以激励更多资金进行质押。

随后,论坛使用者质疑 50% 阈值缺乏严谨计算依据,认为设定过于草率。随后,提案者提供了新的算法曲线,将质押率 33% 是定为一个分界线,当质押率高于 33% 时,每年的通膨率就会低于目前的通膨率。

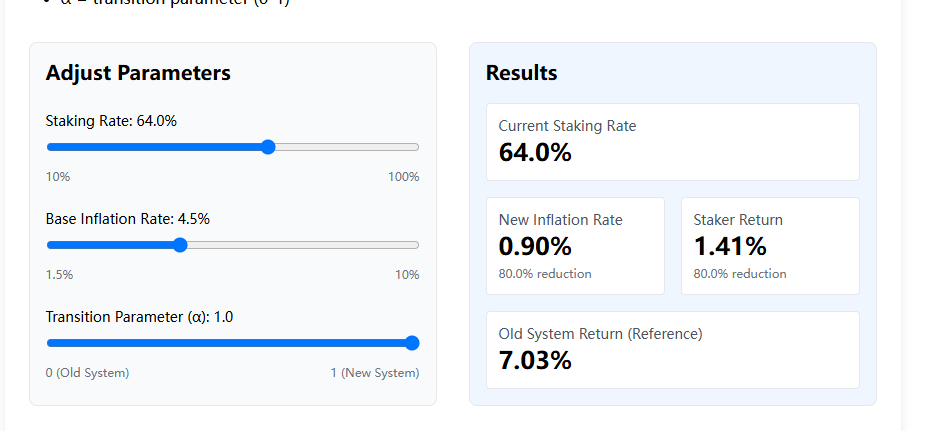

据 PANews 计算,以当前的 64% 质押率为例,按照新的代币发行曲线,年化的通膨率将从4.694% 降至 0.939%,降幅约80%。

如果提案最终通过,维持目前的质押率情况下,SOL 当年的增发数量将从 2793 万枚下降至 559 万枚。

但提案中的这种说法在论坛中似乎并未达成共识,大量评论认为如果该方案通过,现实有可能并不会按照理想的发生。比如,当质押率下降,通膨率的上升反而会进一步降低市场对代币的预期,这或许将导致那些未质押的代币进一步抛售代币引发更大的不确定性。

PANews 计算后发现,当质押率只有 25% 时,将产生 4,413 万枚代币的通膨,这种通膨远高于目前的通膨率。

如果真的陷入这种通膨旋涡,那么可能得结果就是适得其反。正如提案所说,目前验证者的收入来源是 MEV 收入。这种现象主要是因为当前 Solana 网路交易活跃,众多 MEME 玩家对交易速度和防三明治攻击的需求使得 MEV 收入占比较高。若未来网路整体交易量下降,MEV 收入占比恐难维持验证者主要收入来源。彼时如果加上通膨和价格下跌的双重打击,或许会进一步打击质押积极性,反而走向通膨上升,质押下降的反向螺旋。

验证者巨头集体沉默,背后或是持币大户的利益博弈

该提案由 Multicoin Capital 的投资人 Vishal Kankani 发起,Multicoin Capital 是 Solana 的早期投资人,2019 年曾领投 2,000 万美元的 A 轮融资。并且持有大量的 SOL 代币,早期投资选择获得 SOL 代币,而非股权。从这一背景来看,Vishal Kankani 所代表的是 Solana 持币大户,对通膨影响代币市场价格较为敏感。

有趣的是,截至 2 月 26 日,Solana 网路当中的大型验证者 Helius、binance staking、Galaxy 等等均未对这次提案进行表态。Helius 创办人平时对 Solana 生态的发展频频发言,但对于这次对生态有著巨大影响的提案只是转发了一个相关内容,并评论现在卖出 SOL 代币是愚蠢的。

事实上,这项提案一旦通过,或许对 Helius 这种将 100% MEV 收入返还给质押者的验证者并不是一个好讯息。因为就目前来看,由于不通过 MEV 当中获取收益,Helius 可能更依赖质押本身的收益。

总体来看,这个提案代表的是 SOL 持币大户的利益需求,他们更希望降低通膨来实现价值稳定。此外,从生态来看,Solana 网路目前的质押收益率约为 7.03%,新的方案下,相同的质押率收益率将降至 1.41%,收益率下降接近 80%。这对希望通过质押获得无风险收益的大型验证者节点来说可不是件好事。

当然,提案中认为,正是质押收益率下降,才会刺激这些验证者将手中的代币投入更多 DeFi 生态当中,能够进一步提升 Solana DeFi 的生态繁荣。

Solana 的这场代币经济改革,本质上是持币大户、验证者与生态建设者之间的权力再平衡。提案通过后,7.03% 的质押收益率或将骤降至 1.41%,迫使验证者从依赖通膨奖励转向深耕 MEV 和交易手续费 —— 这既是机遇,亦是赌局。

若 DeFi 能借此吸纳数十亿美元的闲置流动性,Solana 或可迎来如 Uniswap 和 Aave 般的爆发式创新;但若市场因收益率下滑而抛售,25% 质押率下的 4413 万枚天量增发,恐将把网路拖入 「通膨 – 抛压 – 更通膨」 的死亡螺旋。

目前,Helius 等顶级验证者的沉默,暗示著利益链条的微妙张力 —— 当 100% 返还 MEV 的商业模式遭遇基础收益腰斩,生态的 「去中心化」 叙事或将面临现实拷问。而 Multicoin Capital 作为早期巨鲸的立场,则揭示了这场博弈的深层逻辑:在机构投资者眼中,SOL 的价值储存属性已优先于网路安全需求。未来数月,随著 3 月 7 日投票临近,Solana 的命运将不再由程式码独裁,而是取决于社群能否在理想主义与资本理性间找到那个危险的平衡点。

你可能感兴趣的文章

-

炒币必看的交易所干货! usdt交易所前九排行

在币圈选择一家可靠的虚拟货币交易平台是…

2024-01-21 -

盘点九大比特币交易所app排行榜 比特币全球9大交易所

提到比特币,可能很多投资者都心力交瘁,毕竟…

2024-01-21 -

9大虚拟货币交易平台排行! 9大公认的货币交所排名

比特币市场比较知名的有的哪几家,这应该是…

2024-01-21 -

2023全球币圈九大交易所排行 权威的TOP排行榜

比特币好用的交易所有哪些?比特币交易平…

2024-01-21 -

九大btc交易平台排名 九大比特币交易所盘点:币圈小白买比特币必看

比特币交易平台都有欧意app、MEC、鲸交所…

2024-01-21 -

btc9大交易所 九大比特币交易平台,中国比特币交易平台

提到比特币,可能很多投资者都心力交瘁,毕竟…

2024-01-21 -

最火九大比特币交易所APP 22年最新比特币交易所

在币圈选择一家可靠的虚拟货币交易平台是…

2024-01-21 -

全球交易所TOP推荐 全球币圈九大交易所

比特币在近几年比较大火,很多人并不知道去…

2024-01-21 -

排名前9的交易所都有哪些 9大BTC交易所排行榜

比特币交易所都有哪些比较出名的?本篇文章…

2024-01-21 -

世界知名btc交易所排名前9 全球9大btc交易所排名2023

在币圈选择一家可靠的虚拟货币交易平台是…

2024-01-21 -

国内九大虚拟货币交易所排名 币圈全球9大交易所

在币圈选择一家可靠的虚拟货币交易平台是…

2024-01-21 -

9大btc交易平台 九大加密货币交易所有哪些

今天小编来介绍一下,比较知名的比特币交易…

2024-01-21